안녕하세요.

퀀트운용에 관심을 가지고 공부를 하던 중 인텔리퀀트의 블록 알고리즘을 알게 되었습니다.

금융공학을 전공하여 금융상품을 포트폴리오에 구성을 하여 운용하는 것에 매력을 느끼에 되었는데요,

엑셀로 테스트를 하는 것에 물리적 한계를 느껴, 대안을 찾던 중...

코딩을 전혀 하지 못하는 저에게 인텔리퀀트에서 제공하는 블록 알고리즘은 오아시스와도 같아서,

혹시, 블록 알고리즘을 사용하여 테스트를 하고 계신 유저분들이 있으면 같이 소통하고 공유하고 싶어서 처음 글을 올립니다.

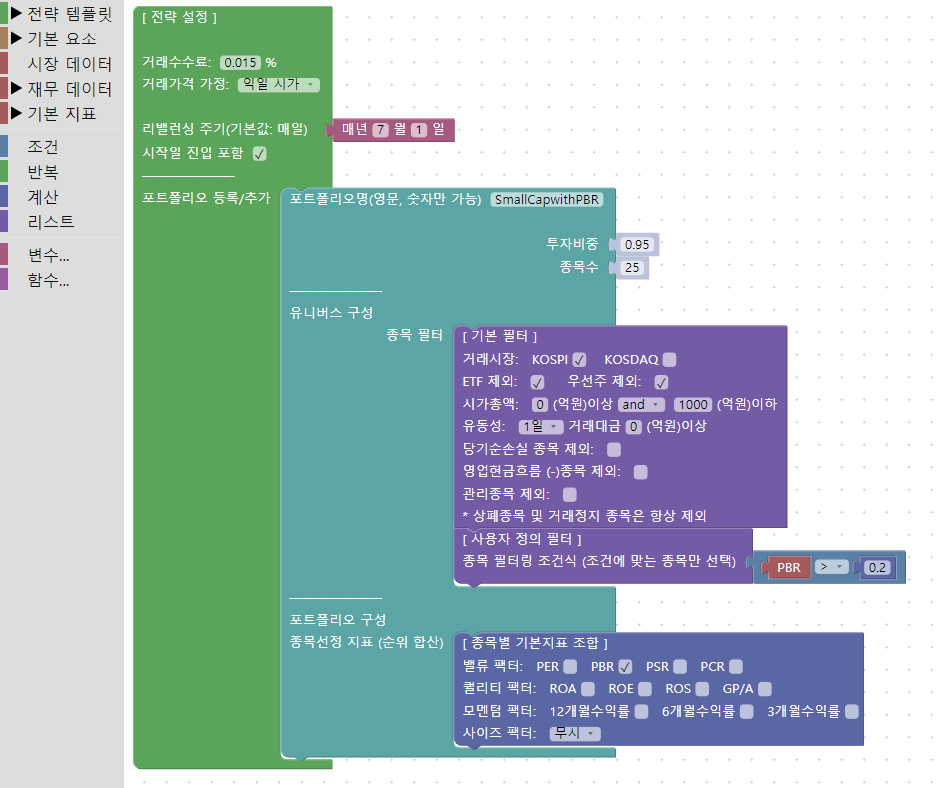

제가 처음 블록 알고리즘을 통해 테스트해 본 전략은,

강환국님의 '할수있다 퀀트투자' 에서 소개되어 모티브를 얻은 "소형주 + 저 PBR 전략" 입니다.

소형주 + 저 PBR 전략_KOSPI

| 기대 CAGR(Compound Annual Growth Rate), 연복리수익률 -> 20% 이상 |

| 소형주 (시가총액 하위 20% 주식)만 매수 -> 소형주 (시가총액 1000억원 이하)만 매수로 변형 |

| PBR이 가장 낮은 주식 20 ~ 30개 매수 -> PBR이 가장 낮은 주식 25개 매수 |

| PBR < 0.2 주식은 제외 -> PBR > 0.2 주식으로 필터링 |

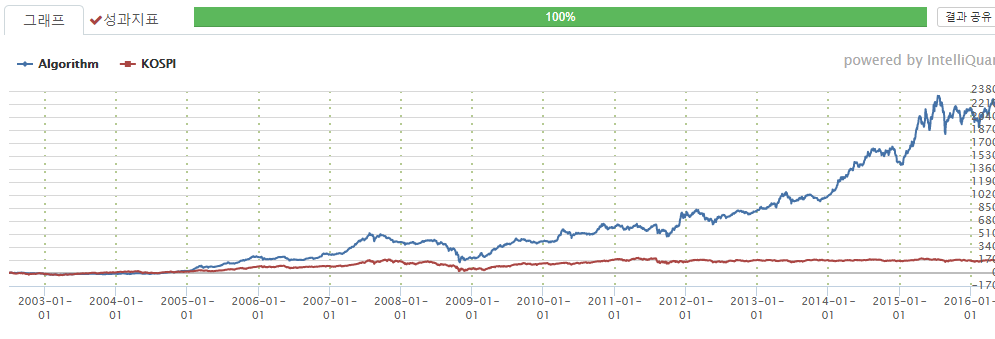

| 연 1회 리밸런싱 (매년 7월 1일), 2002년 7월 1일 ~ 2016년 6월 30일 |

KOSPI시장에서 테스트를 하였습니다.

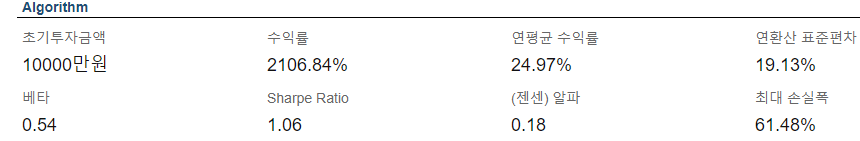

연평균복리수익률이 24.97% 입니다.

책에서는,

- 소형주의 평균 수익 : 14.02%

- 가치주의 평균 수익 : 20.74%

- 소형 가치주의 평균 수익 : 25.11%

라고 언급이 되어 있습니다.

블록 알고리즘을 통해 테스트한 연평균복리수익률 24.97% 와 다르지 않습니다.

블록 알고리즘에서는 실질적인 비용요소인 거래수수료가 적용되어 약간의 수익률 차이가 발생 되는 것으로 보입니다.

또한, 책에서는 코스피에서 테스트를 하였는지, 코스피 코스닥 모두 하였는지 언급되어 있지 않습니다.

그래서 테스트를 진행한 시장에 따라 약간의 차이가 있을 것이라 생각되지만, 결과 값이 비슷하여 책에서도 코스피 시장에서 테스트 했을 것이라 생각합니다.

계속해서 이 '소형주 + 저 PBR 전략'이 코스피에서 우수하게 성과를 낼 수 있을지 궁금해집니다.

앞으로 이 '소형주 + 저 PBR 전략' 을 기준으로 하여, 다른 조건들을 바꾸어가며 테스트 한 결과를 공유하도록 하겠습니다.

블록 알고리즘을 사용하여 저처럼 테스트를 하고 계신 분이 있으면 같이 공유하고 소통하면 좋겠습니다.

그럼 즐거운 주말 보내세요.