일일천하로 끝난 FOMC, 신뢰를 잃어버린 FED와 금융시장

이번 주 빅 이벤트는 단연 FOMC였습니다.

지난 주의 CPI 서프라이즈로 인해 FOMC 이후 금리가 50bp, 75bp, 심지어 100bp 인상까지도 거론되는 상황이었습니다. 결국 75bp 인상으로 결정나긴 했지만, 이 역시 1994년 이후 거의 30년 만에 최대 인상 폭이었습니다. 100bp 인상이라는 최악의 상황은 면했다는 안도감과 불확실성 해소라는 두 가지 요소가 투자심리에 반영되면서 시장은 랠리를 이어갔지만, 투자자들 사이에서 연준의 인플레이션 통제 역량이 의심을 받기 시작하고 인플레이션 고점이 언제인지에 대한 의견이 엇갈리면서 이익실현성 반락으로 마무리 되었습니다. 지금 세대의 투자자들은 2008년 금융위기 이후 12년 동안 이어졌던 랠리와 펜데믹 양적완화로 2년 동안 폭등을 경험했기에 투자 긍정론에 익숙하지만, 이제는 투자 부정론이 고개를 들기 시작하면서 이를 극복해야 하는 새로운 과제를 안게 되었습니다.

중국 지표들은 바텀아웃(Bottom Out, 최저점 돌파) 징조를 보입니다.

유가와 농산물 가격 지수 역시 예상을 상회하며 인플레이션 피크아웃(Peak Out, 최고점 돌파) 의견에 무게를 실어주고 있습니다. 아직 금리를 비롯한 매크로 위험지표들이 상승을 유지하고 있기 때문에 경기침체나 주식 매도세가 끝이라고 보기는 힘들지만, 그 사이 전부터 우려했던 밸류에이션 및 인플레이션 지표들이 점차 개선되면서 약간의 안도감을 전해주고 있습니다. 현 시점에서 투자자들은 의미있는 반등이 포착되는 시점을 예의주시해야 할 것이며, 기민하게 대응하지 않는다면 한 발 늦은 결정을 내리게 될 수도 있습니다.

Fig1. 투자자금 유입되는 중국 증시

<출처: The Financial Times>

매크로

지난 주와의 변화된 점: 변화없음

-예상 부합한 유로존 물가지표

유로존 CPI yoy(8.1%, 전 7.4%, 예상 8.1%)

핵심 CPI yoy(3.8%, 전 3.5%, 예상 3.8%)

-미국 주택경기 둔화

미 주택착공 (1.549M, 전 1.81M, 예상 1.701M)

건축허가 (1.695M, 전 1.823M, 예상 1.785M)

-전월 대비 하락하며 예상 전월 모두 하회한 미 소매판매

미 소매판매 mom(-0.3%, 전 0.7%, 예상 0.2%)

-예상 상회하며 중국 경기 하방 압력 감소

중 산업생산 yoy(0.7%, 전 -2.9%, 예상-0.7%)

소내판매 yoy(-6.7%, 전 -11.1%, 예상 -7.1%)

고정자산투자 yoy(6.2%, 전-11.1%, 예상 -7.1%)

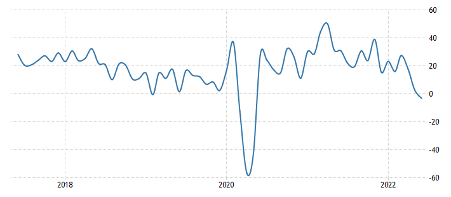

Fig2. 코로나19 이후 처음 0 하회한 필라델피아 제조업 지수

<출처: tradingEconomics.com>

종합: 경기 둔화 우려 증폭

이번 주 주목할 주요 경제 지표

✔️ 중 대출금리 (6/20)

✔️ 한 수출입 (6/21)

(본 글은 국내 모 자산운용사에서 글로벌 EMP 퀀트매니저로 활동 중이신 레오아빠 님께서 제공해 주셨습니다.)