(본 글은 국내 모 자산운용사에서 글로벌 EMP 퀀트매니저로 활동 중이신 레오아빠 님께서 제공해 주셨습니다.)

경기는 반등하고, 어닝은 떨어지고… 제조업 반등하고, 소비는 꺾이고…

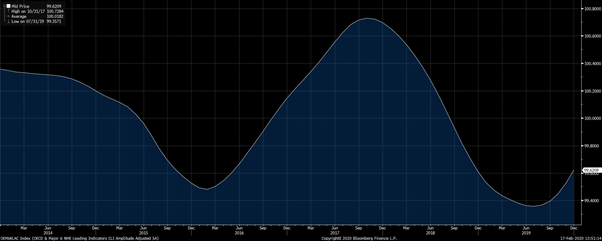

미국과 중국의 막대한 유동성 공급은 각종 악재를 희석시키며 미국 같은 경우는 연일 최고치 갱신으로 화답하고 있습니다. 또한 지난 주 발표된 OECD 선행지수는 글로벌 경기 회복이 빠른 속도로 나타나고 있음을 보이고 있습니다.

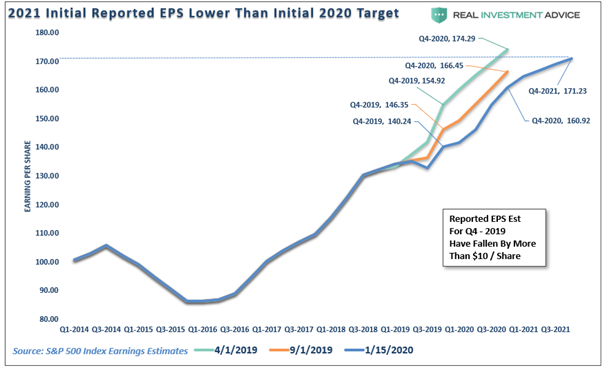

하지만 미국 기업들의 19년 4분기 어닝은 지속적으로 낮춰지고 있는 상황입니다. 또한 제조업은 반등을 했지만, 소매판매는 우려가 나타나기도 합니다.

풍부한 유동성을 바탕으로 이어지는 성장주 위주의 강세 흐름은 당분간 지속될 것으로 보이나, 중앙정부의 유동성 공급에 대한 스탠스의 변화가 나타날 시, 센티멘트의 급변으로 이어질 수 있으므로 주의깊게 다가갈 필요가 있어 보입니다.

- 금주 FOMC 의사록에서 FED의 금리인하 또는 유동성 공급에 대한 스탠스 변화 주목

Fig1. 4분기 S&P500 어닝은 하락중

<출처: Real Investment Advice>

Fig2. 5개월째 상승중인 OECD+6NME 지수

<출처: Bloomberg>

1. 매크로

지난 주와의 변화된 점: 신흥국 위주의 OECD 선행지수 반등세 지속

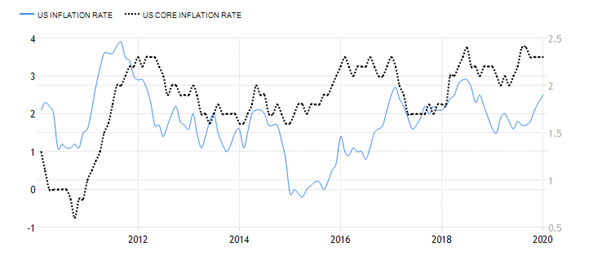

- 미 1월 소비자물가 yoy 15개월래 최고치

미 CPI yoy(2.5%, 전 2.3, 예상 2.4)

미 핵심 CPI yoy(2.3%, 전 2.3, 예상 2.2)

- 중국 1월 소비자물가 예상 상회(식품 CPI가 상승 견인)

중 CPI yoy(5.4%, 전 4.5, 예상 4.9)

중 핵심 CPI yoy(1.6%, 전 1.4, 예상 -)

- 미 1월 소매판매 예상부합

미 retail sales mom(0.3%, 전 0.2, 예상 0.3)

Fig3. 미 CPI vs. Core CPI

<출처: TradingEconomics>

결론: 미국 물가 지표 회복 시작, 소매판매 비교적 양호, 미국 제조업 반등, 경기지표는 신흥국>미국>유럽 순

이번 주 주목할 주요 경제 지표: 미 FOMC 의사록(2/19)

2. 주식시장

지난 주와의 변화된 점: 이머징 모멘텀 중립->양호

모멘텀: 미국 시장 과열, 선진 주식(미국 제외) 시장 양호, 이머징 양호

밸류에이션 및 캐리: 밸류에이션이 높음에 전시장 밸류에이션 매력 부진, 배당/캐리 매력은 미국 및 선진국은 부진, 이머징 양호

결론: 전반적으로 부정적(신흥국>미국 제외 선진국>미국), 미국 및 선진 시장은 모멘텀은 양호하나 밸류에이션 및 캐리 부담, 이머징은 코로나 이슈가 반영이 안됐지만 밸류에이션 및 캐리 매력 양호

3. 채권시장

지난 주와의 변화된 점: 변화없음

모멘텀: 투자등급 회사채, 하이일드, 리츠는 모멘텀 과열 영역, 미국 국채, 이머징 국채 양호, 선진국 국채 중립

밸류에이션 및 캐리: 밸류에이션으로는 선진국 국채, 이머징 국채 양호, 캐리는 다 부진

결론: 미국, 이머징 국채 선호

4. 상품시장

지난 주와의 변화된 점: 변화없음

모멘텀: 금, 농산물 양호, 원유 및 산업금속 중립

밸류에이션 및 캐리: 원자재 시장 전반적으로 재고나 생산측면에서 가격에 부정적이나, 급격한 콘탱고가 없는 점은 매수 보유측면에서도 긍정적

결론: 중장기 상승세는 유효하나 단기적 중립 예상하고 있으며 금>농산물>유가>산업금속