(본 글은 국내 모 자산운용사에서 글로벌 EMP 퀀트매니저로 활동 중이신 레오아빠 님께서 제공해 주셨습니다.)

분야: 자산배분

발표자: IBK투자증권 박옥희 연구원

시기: 20년 2월

주제: 리스크의 파급효과

박 연구원의 자료 및 세미나에선 우리가 흔히 생각하는 리스크의 의미를 소위 다운사이드 리스크만을 의미하지 않고, 상승 리스크와 하락 리스크 모두를 포함하는 불확실성의 노출로 정의하고 있음.

이러한 리스크를 4가지 카테고리 - 재해, 성장 약화, 통화 정책, 재정 정책으로 나누어 전략을 제시함.

a. 재해의 역사와 영향

- 대표적인 재해 전염병(2003년 SARS, 2015년 MERS), 테러(2001년 미국 9.11 테러), 지진(2011년 동일본 대지진)이 있었으며 재해의 노출 정도에 따라 회복 기간은 차이를 보임

- 경제는 1~2분기 정도 영향을 받다가 경기부양책과 기저효과로 반등한 후 기존 진행되던 경기 추세(상승이던 하락이던)로 복귀하는 패턴을 보임

- 코로나19의 경우 과거 재해보다 한국 및 글로벌 경제에 미치는 영향이 클 것

> 이유?

(1) 중국 경제의 세계 경제 비중 확대

(2) 중국에 생산 거점이 있는 제조업체들의 생산 차질과 수출 약화 예상

(3) 한국의 중국 수입의존도가 높아졌음

b. 성장 약화 리스크

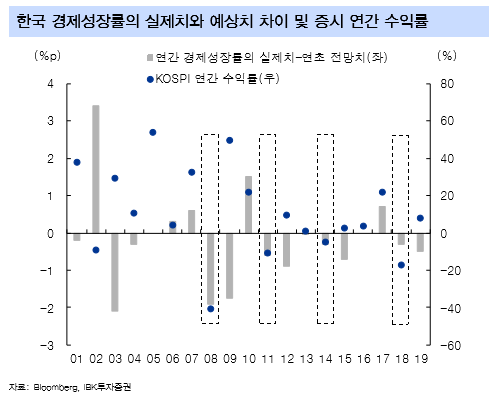

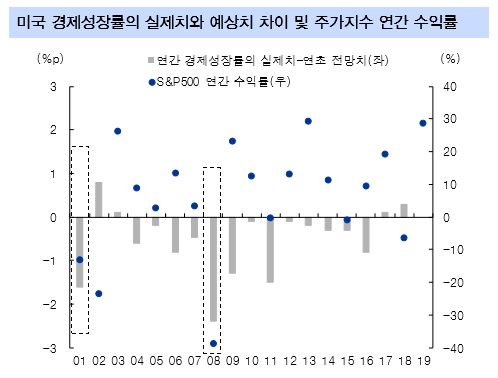

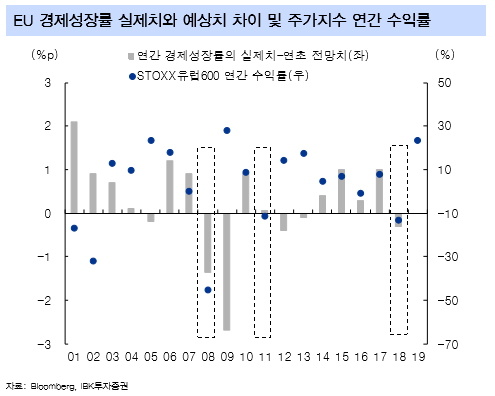

- 과거 각국별 경제성장률이 예상보다 부진했을 때 주식시장도 부진(당연?). 다만 경제부진이 지속될 경우 경기부양 기대, 기저효과 및 저가매수세등으로 주식시장은 반등

- 미국은 예상보다 크게 경제성장률이 밑돌지 않는 한 상승, 크게 약화시 미 국채 및 달러화 수익률 높음

Fig1. 경제성장률 실제치가 예상치를 하회했을 경우 2년차 글로벌 주가는 상승

c. 통화정책 리스크

- 미국

연준은 올해 기준 금리 동결 스탠스를 유지하지만, 인하할 리스크가 있다고 판단

> 이유?

(1) 미국 감세 정책 효과 약화

(2) 우한 폐렴 및 이란 지정학적 리스크

(3). 채권선물시장은 인하 가능성을 더 강하게 반영

(4) 연준도 물가 낮은 점을 강조

(5) 재정정책 시행할 수 있는 여력 제한

- 한국은행 역시 동결 기조지만 인하(상반기 1회 예상) 리스크 있다고 전망

> 이유?

(1) 저물가

(2) 1월 금통위에서 완화정책 필요성 강조

d. 재정정책 리스크

- 미국은

연방정부 부채 문제로 재정정책 어려움

- 유럽은 EU 재정준칙으로 인해 재정지출 확대 어려움

- 그에 비해 한국은 재정 확대정책 유지(정부지출 9.1%)와 통화 완화정책 기대로 한국 주식에 긍정적 전망