'강환국의 할수있다 퀀트투자'에서 소개된 대형주 '짬뽕' 전략에 대해서 살펴보도록 하겠습니다.

대형주 '짬뽕' 전략의 가장 눈에띄는 특징은, 여러가지 지표들이 어지럽게 섞여 있다는 것입니다.

어지럽게 섞여 있는 지표들을 먼저 살펴보도록 하겠습니다.

(할수있다 퀀트투자)

1. 적용 주식은 시가총액 최고 200위 기업

2. 순이익, 영업이익이 0이상이고 증자를 하지 않는 기업 + 자본, EBITDA, 배당도 0이상인 기업

3. 기업별로 PER, PBR, PCR, PSR, EV/EBITDA, 배당수익률의 순위를 각각 계산하고, 이 6개 지표의 순위를 더해 통합 순위를 계산한다. (밸류콤보)

4. GP/A별 순위를 계산한다. (퀄리티)

5. 12개월 과거 수익률의 순위를 계산한다. (모멘텀)

6. 밸류콤보, 퀄리티, 모멘텀 순위를 합친 통합 순위를 계산한다. 각각의 비중은 3분의 1로 한다.

7. 통합 순위가 가장 높은 종목을 매수하고, 연 1회 리밸런싱한다.

위의 7가지 항목이 대형주 '짬봉' 전략의 기본 컨셉입니다.

블록알고리즘에서 테스트 할 때에는 블록 생성의 편의를 위해, 위의 7가지 항목중 몇가지를 바꾸었습니다.

(블록알고리즘)

1. 적용 주식은 KOSPI200 종목

2. 순이익, 영업이익이 0이상이고 증자를 하지 않는 기업 + 자본, EBITDA, 배당도 0이상인 기업 -> 필터링 조건은 동일

3. 기업별로 PER, PBR, PCR, PSR, EV/EBITDA, 배당수익률의 순위를 각각 계산하고, 이 6개 지표의 순위를 더해 통합 순위를 계산한다. (밸류콤보) -> 순위 계산 동일

4. GP/A별 순위를 계산한다. (퀄리티) -> 순위 계산 동일

5. 12개월 과거 수익률의 순위를 계산한다. (모멘텀) -> 순위 계산 동일

6. 밸류콤보, 퀄리티, 모멘텀 순위를 합친 통합 순위를 계산한다. 각각의 비중은 3분의 1로 한다. -> 퀄리티와 모멘텀에 곱하기 6하여 동일 가중치 부여

7. 통합 순위가 가장 높은 종목을 매수하고, 분기 리밸런싱한다. -> 블록알고리즘 생성 편의와 가장 최근의 재무데이터를 사용하기 위해서 분기 리밸런싱으로 조건 변경

대형주 '짬뽕' 전략을 한 문장으로 정리하자면,

시가총액이 높은 대형주들 중 흑자를 내고 있는 좋은 기업을 선별하여,

밸류콤보, 퀄리티, 모멘텀을 3분의 1 (33%)씩 동등하게 적용하여 순위를 매긴 뒤 가장 높은 점수를 받은 종목으로 포트폴리오를 구성하는 것입니다.

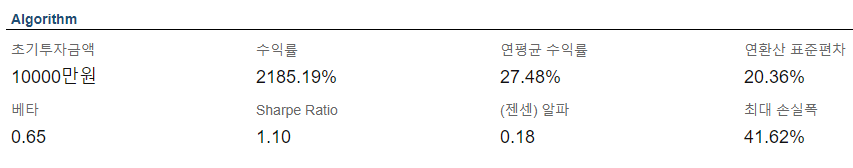

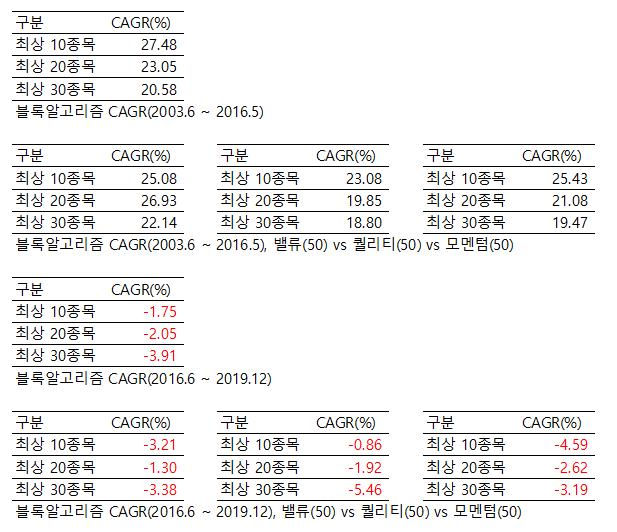

아래는 테스트 결과입니다.

- 대형주 '짬뽕' 전략

| 기대 CAGR(Compound Annual Growth Rate), 연복리수익률 -> 약 15 ~ 20% |

| 순이익, 자본, 영업현금흐름, EBITDA, 배당 > 0, 및 증자 없는 기업만 사용 |

퀄리티 순위 계산 (GP/A) 밸류 콤보 순위 계산 (PER + PBR + PCR + PSR + EV/EBTDA + 배당수익률) 모멘텀 순위 계산 (12개월 과거 수익률 순위) |

| 통합 순위가 가장 높은 주식 매수: 10종목 // 20종목 // 30종목 |

연 1회 리밸런싱, 테스트기간: 2002년 7월 ~ 2016년 6월 -> 분기 리밸런싱, 테스트기간: 2003년 6월 ~ 2016년 5월 |

최상 10종목의 수익률을 비교해보면,

22.55% vs 27.48% (할수있다 퀀트투자 vs 블록알고리즘)

입니다.

연평균수익률에서 블록알고리즘으로 분기리밸런싱을 한 것이 수익률이 좋습니다.

22.55%(할수있다퀀트투자)와 27.48%(블록알고리즘) 라는 연평균 수익률만 놓고 본다면 나쁘지 않은 수익률이라고 할 수 있습니다.

최상 20종목과 최상 30종목의 수익률에서도 블록알고리즘으로 분기리밸런싱을 한 것이 수익률이 높았습니다.

대형주 '짬뽕' 전략을 좀 더 살펴보기 위해서 몇가지 다른 테스트들을 진행하였습니다.

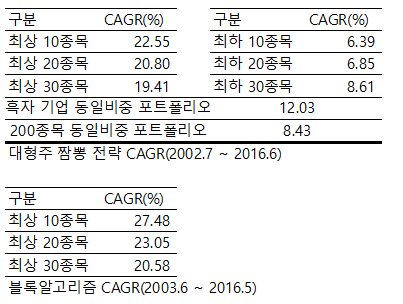

먼저, 2016년 이후의 대형주 '짬뽕' 전략의 수익률 입니다.

2016년 이후의 대형주 '짬뽕' 전략은 정말 참담합니다.

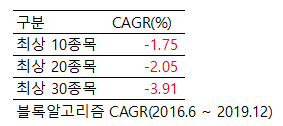

아래의 표는 '펀드다모아'에서 제공하는 주식형펀드의 수익률 표입니다. (fundamoa.kofia.or.kr)

주식형 펀드의 3년 수익률 평균이 21.04%입니다.

2016년 이후에는 대형주 '짬뽕' 전략에 투자운용을 해서 3년 6개월 동안 얻는 수익보다,

'펀드다모아'에서 제공해주는 펀드 50개중 10개 ~ 30개에 자산을 분배해서 투자운용하는 것이 수익이 더 좋습니다.

앞으로 대형주 '짬뽕' 전략이 시장의 펀드 수익률보다 좋은 수익률을 기록할 수 있을 것 같냐고 물어본다면,

"글쎄요?" "잘 모르겠습니다." 라고 답할 것 같습니다.

마지막으로,

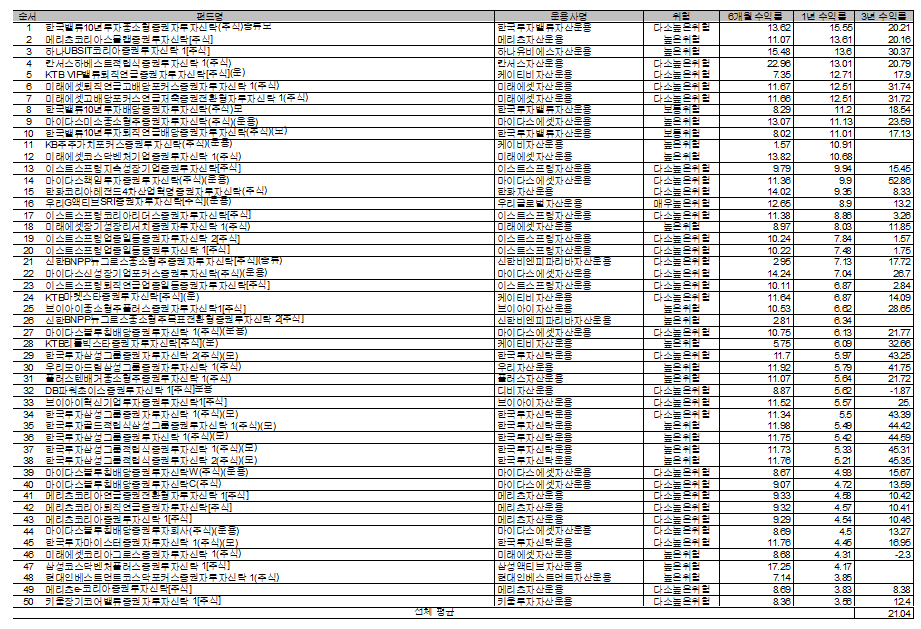

밸류콤보, 퀄리티, 모멘텀 중 어느 요소가 수익률에 좀 더 영향을 미쳤는지 알아보는 테스트를 해 보았습니다.

아래의 테스트는 각각의 요소중 한 요소에 가중을 더 주고 테스트 한 것입니다.

첫번째 표는, 밸류콤보(50%) vs 퀄리티(25%) vs 모멘텀(25%)

두번째 표는, 밸류콤보(25%) vs 퀄리티(50%) vs 모멘텀(25%)

세번째 표는, 밸류콤보(25%) vs 퀄리티(25%) vs 모멘텀(50%)

입니다.

2003년 6월 부터 2016년 5월까지 13년간의 운용성과는,

비록, 밸류콤보에 50%의 가중을 두는 것이 26.93% (밸류콤보 최상 20종목)로 가장 높은 수익률을 기록하였지만,

수익률 27.48% (33% 동일비중)를 넘지는 못하였습니다.

하지만,

2016년 6월 부터 2019년 12월 까지 3년 6개월의 운용성과를 보면,

퀄리티(50%)에 가중을 두는 것이 -1.94% -> -0.86%로 수익률이 개선되어집니다.

위의 테스트 결과를 보면,

밸류콤보와 퀄리티 그리고 모멘텀중 어느것에 가중을 두는 것이 더 좋은지에 해답을 얻기는 힘들 것 같습니다.

가장 수익률이 좋은, 최상 20종목 (밸류콤보 50%가중, 2003년 6월 ~ 2016년 5월) 그리고 최상 10종목 (퀄리티 50%가중, 2016년 6월 ~ 2019년 12월),

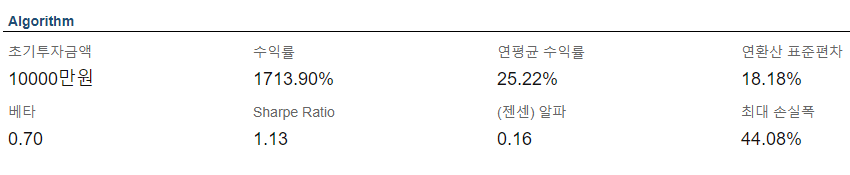

이 두 전략에 각각 60%씩 가중 (+10%)을 하여 수익률이 더 개선되어지는 확인해 보겠습니다.

- 대형주 '짬뽕' 전략 (최상 20종목, 밸류콤보(60%), 2003년 6월 ~ 2016년 5월)

27.35% (50%비중) -> 25.22% (60%비중) 로 수익률이 하락하였습니다.

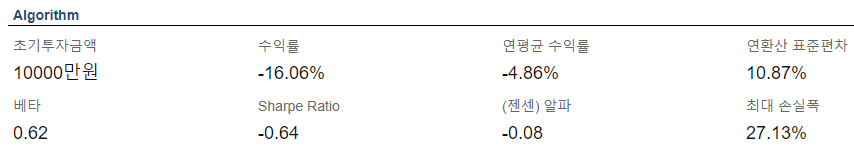

- 대형주 '짬뽕' 전략 (촤상 10종목, 퀄리티(60%), 2016년 6월 ~ 2019년 12월)

1.02% (50%비중) -> -4.86% (60%비중) 로 수익률이 하락하였습니다.

밸류콤보, 퀄리티, 모멘텀의 가중치에 따라, 그리고, 테스트 기간에 따라서 수익률이 일정한 패턴을 보이지 않고 있습니다.

저의 의견으로는, 금융시장에서 항상 적용될 수 있는 가장 이상적인 밸류콤보, 퀄리티, 모멘텀의 비중은 존재하지 않는 것 같습니다.

이상 할수있다퀀트투자 에서 소개된 대형주 '짬뽕' 전략에 대해서 살펴보았습니다.

대형주 '짬뽕' 전략에 대한 제 개인적인 판단은,

대형주 '짬뽕' 전략으로 포트폴리오를 구성하여 운용을 할 거라면, 다른 좋은 성과를 낼 수 있는 전략들이 많아서 많이 고민할 것 같습니다.

대형주 위주의 포트폴리오를 꼭 구성해야 하는 제약이 있다고 한다면, 장기적인 펀드 운용에서는 좋은 성과를 기대 할 수 있지만,

단기간의 성과에서는 많은 시련이 예상됨으로, 여러모로 고민이 많이 되는 전략인 것 같습니다.

어디까지나 저의 개인적인 생각임을 한번 더 말씀드립니다.

긴 글 읽어주셔서 감사합니다.