(본 글은 국내 모 자산운용사에서 글로벌 EMP 퀀트매니저로 활동 중이신 레오아빠 님께서 제공해 주셨습니다.)

다소 실망(?)스러웠던 FOMC 이후, 다음 시장의 관심은 미 대선?

지난 주 주목된 이벤트는 FOMC 회의와 미 지수선물옵션 만기였습니다. 두 이벤트 다 사후적으로는 주식시장에 실망스러운 결과로 이어졌습니다. FOMC 회의에선 평균 인플레목표제(AIT)의 채택과 금리 상승 이슈가 제거되었다는 데에 의미를 두고 있습니다. 반면, 위안화 강세와 연동된 원화 강세로 인해 국내 증시는 상대적으로 견조한 상승세를 이어가면서 2400선 중심 등락을 보였습니다.

이제 시장의 관심은 외환시장 및 달러 약세에 있는 듯 합니다. 1200원 근처에서 횡보장을 보이던 원달러는 8개월만에 1150대로까지 떨어졌습니다. 이는 최근 2개월여만에 4%나 절상된 위안화와 연계되어 있으며, 중국 정부의 내수 활성화 정책과 환율 강세에 의한 외국인 투자자들의 금융시장 자금 유치를 유도하는 성격을 가지고 있다고 볼 수 있습니다. 이로 인해 미국 및 여타 주식시장에 비해 환율 강세효과를 노린 외국인 자금 유입으로 국내 증시 역시 안정적으로 유지 될 수 있었습니다. 이는 상당 기간 유지될 가능성이 높아 보입니다만 최근 나타난 주식시장의 조정과 안전자산 선호현상으로 인해 달러의 강세가 재개될 가능성도 상존하고 있어 주의가 필요한 시점입니다.

이번 주는 미국 주택지표 발표와 파월의 상하원 연설이 예정되어 있습니다. 파월의 시장 달래기에 나설지 여부와 주식시장에서는 9월22일 예정되어 있는 배터리 데이에서 그간 나스닥의 촉매제 역할을 해온 테슬라가 최근 나타난 조정을 끌어올릴 수 있을지에 주목됩니다.

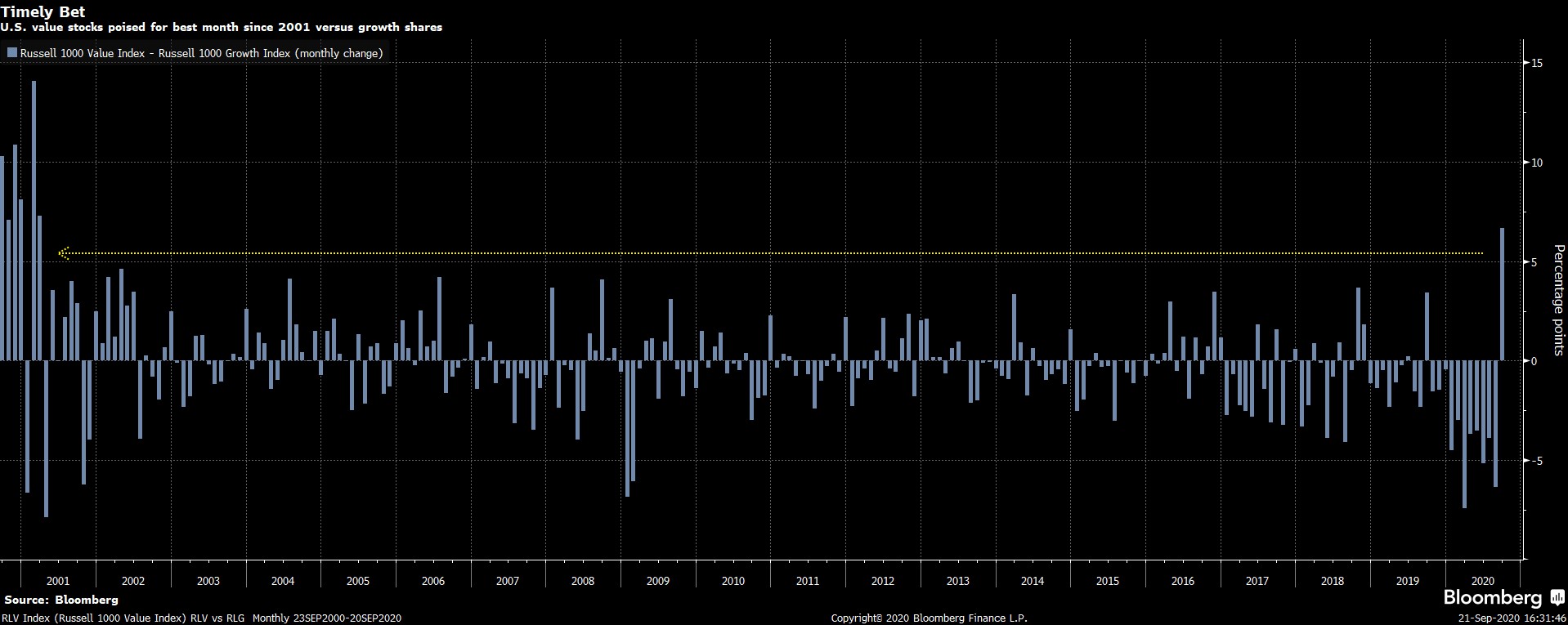

Fig1. 가치주의 귀환? (2000년대초 이후 최대의 상대성과를 보인 가치주)

Russell1000 value index-Russell1000 growth index

<출처: Bloomberg>

매크로

지난 주와의 변화된 점: 변화없음

-중국 경기 회복세 유지

중 고정자산투자 yoy(-0.3%, 전 -1.6%, 예상 -0.4%)

산업생산 yoy(5.6%, 전 4.8%, 예상 5.1%)

소매판매 yoy(0.5%, 전 -1.4%, 예상 0%)

Fig2. 빠르게 회복세를 보이는 유로존 경기심리

독일 ZEW 소비자심리지수

<출처: TradingEconomics.com>

결론: V자 반등 후 회복속도 둔화, 인플레 이슈 부각

이번 주 주목할 주요 경제 지표: 미 내구재수주(9/25), 미 주택지표(9/24)

주식시장

지난 주와의 변화된 점: 변화없음

모멘텀: 미국 시장, 선진 주식(미국 제외), 이머징 중립

밸류에이션 및 캐리: 밸류에이션 매력 부진, 배당/캐리 매력은 부진

결론: 글로벌 주식시장은 전반적으로 매도 의견

채권시장(국채)

지난 주와의 변화된 점: 변화없음

모멘텀: 중립

밸류에이션 및 캐리: 밸류에이션으로는 선진국(미국 제외) 국채, 이머징 국채 양호 미국채 부진, 캐리매력은 다 부진

결론: 전 채권시장(국채) 부정적

채권시장(회사채 및 리츠)

지난 주와의 변화된 점: 변화없음

모멘텀: 회사채(투자등급, 하이일드), 단기 양호, 중장기 중립, 리츠 중립

밸류에이션 및 캐리: 밸류에이션으로는 다 부진, 캐리매력은 다 부진

결론: 전 채권시장(국채, 회사채&리츠) 부정적

상품시장

지난 주와의 변화된 점: 변화없음

모멘텀: 금 양호, 농산물 중립, 산업금속 부진, 유가 단기 양호, 중장기 중립

밸류에이션 및 캐리: 캐리매력 부정->중립

결론: 금 매수 추천, 그외 중장기 상승세는 유효하나 단기적 중립 예상하고 있으며 금>농산물>산업금속>유가