* 본 글은 알파J인베스트먼트 공식 블로그에서도 확인 가능합니다 (https://blog.naver.com/jaeminyx/222338584155)

최근 인텔리퀀트 스튜디오에 연구개발비와 관련된 데이터들이 업데이트 되었었습니다.

푸른주전자 님께서 이전에 작성한 글 (https://www.intelliquant.co.kr/article/857)을 참고해보면, 연구개발비를 이용한 팩터들을 조합하면 초과수익을 내는 전략을 만들 수 있음을 확인할 수 있었습니다.

이번 글에서는 연구개발비와 관련된 새로운 팩터들 자체에 대해 자세히 분석해보는 글을 작성해보려고 합니다.

연구개발비 (Research & Development Expense)는 기업이 연구와 개발을 목적으로 지출한 금액을 말합니다. 연구개발비는 말그대로 "비용"에 해당하기 때문에, 재무제표상에서 비용으로 기재되는 지표입니다. 그렇기에, 퀀트 투자 혹은 밸류에이션 관점에서 많은 사람들에게 잘 알려지고 연구된 지표는 아닙니다.

하지만, 곰곰히 잘 생각해보면 "연구개발비"는 비록 재무제표 상에서 비용으로 인식되기는 하나, 다른 일반적인 비용과는 다르게 일종의 "투자"로 인식할 수도 있습니다. 즉, 연구개발비에 많은 돈을 지출하는 기업은 "미래를 위한 투자를 많이 하는 기업"이라는 생각을 해볼 수 있고, 이러한 기업이 성공할 확률이 높지 않을까? 라는 뇌피셜(?)을 펼쳐볼 수 있을겁니다.

실제로, 이러한 연구개발비를 이용한 팩터가 몇몇개 존재합니다. 대표적인 것은 바로 PRR (Price-to-R&D-Ratio)로, 시가총액을 연구개발비로 나눈 지표입니다.

(참고링크: https://www.investopedia.com/terms/p/pricetoresearchratio.asp)

PRR이 낮은 기업은 시가총액 대비 연구개발비의 지출이 큰 기업이고,

반대로 PRR이 높은 기업은 시가총액 대비 연구개발비의 지출이 적은 기업이라고 볼 수 있겠습니다.

과연, 저PRR / 고PRR 기업들의 수익률은 어땠을까요?

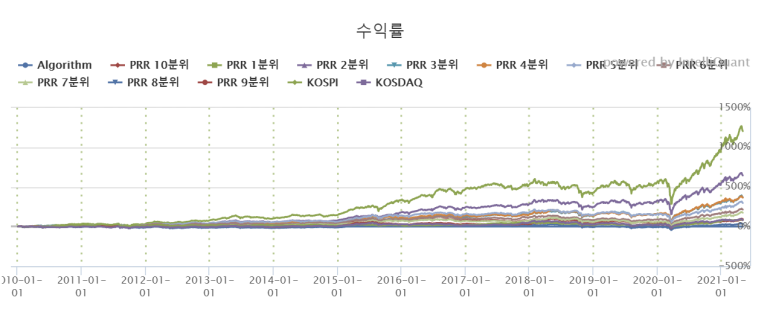

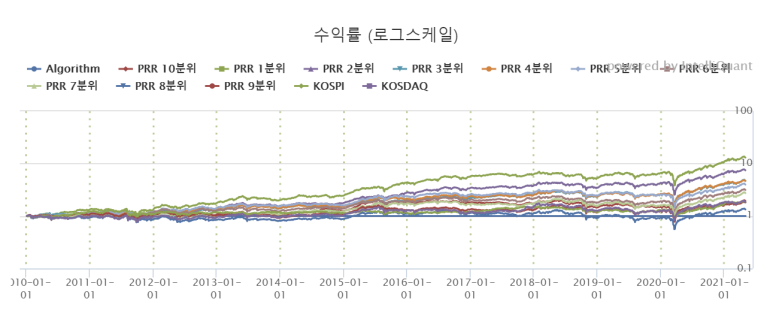

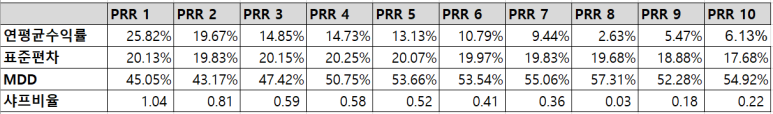

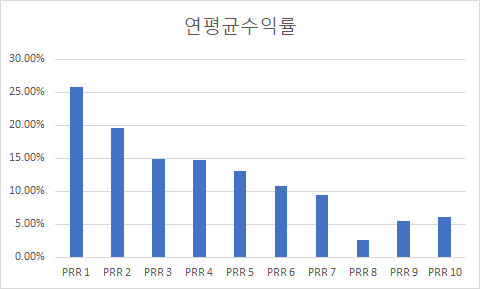

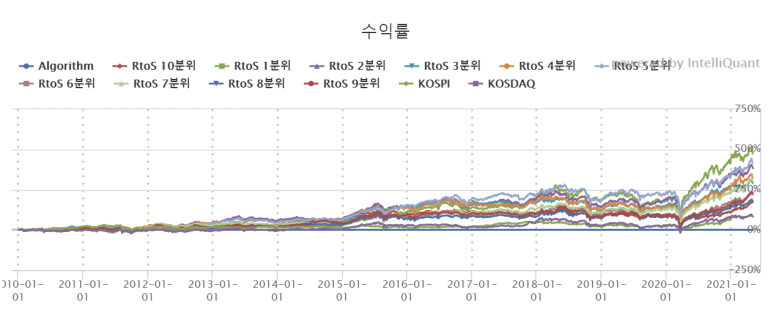

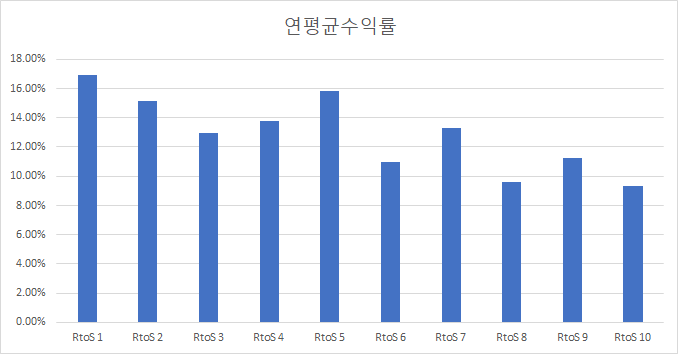

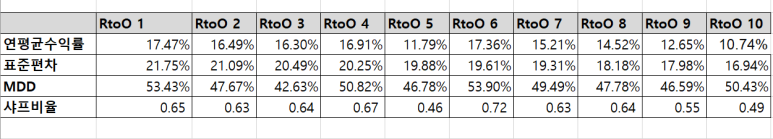

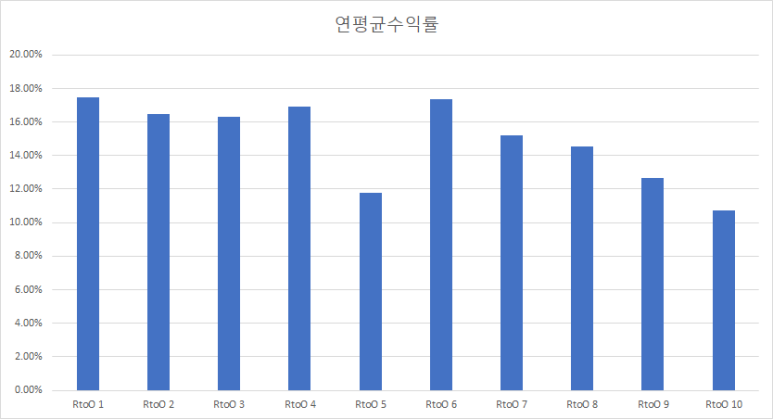

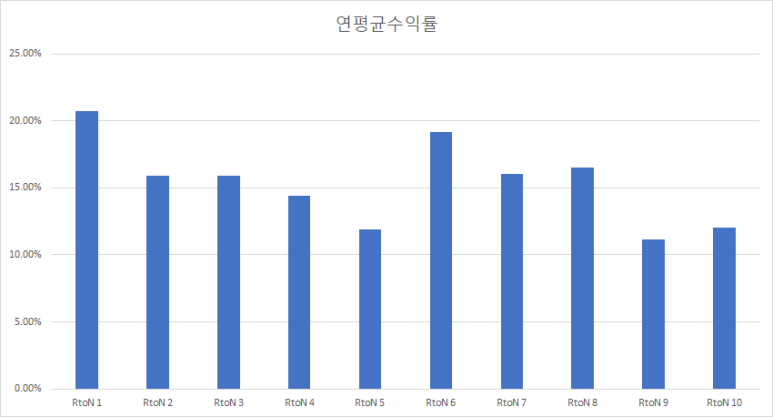

2010년부터 2021년 5월까지 한국 증시에 상장된 모든 종목을 대상으로 PRR 10분위 테스트 (1분위 = PRR 하위 10%, 10분위 = 상위 10%)를 진행해본 결과는 아래와 같았습니다.

PRR 1분위에서 10분위로 갈수록, 명확히 수익률이 감소하는 그래프를 확인할 수 있습니다.

즉, 저 PRR 주식이 고 PRR 주식보다 더 높은 수익을 냈다는 사실을 확인할 수 있고,

바꿔말하면 시가총액 대비 연구개발비를 많이 지출한 기업이 적게 지출한 기업보다 높은 수익을 냈다는 사실을 확인할 수 있었던 것입니다.

또한 성과 그래프에서 확인이 가능하듯이, 저PRR 주식들은 2015년 정도를 기점으로 특히 좋은 수익을 냈다는 사실을 확인할 수 있습니다.

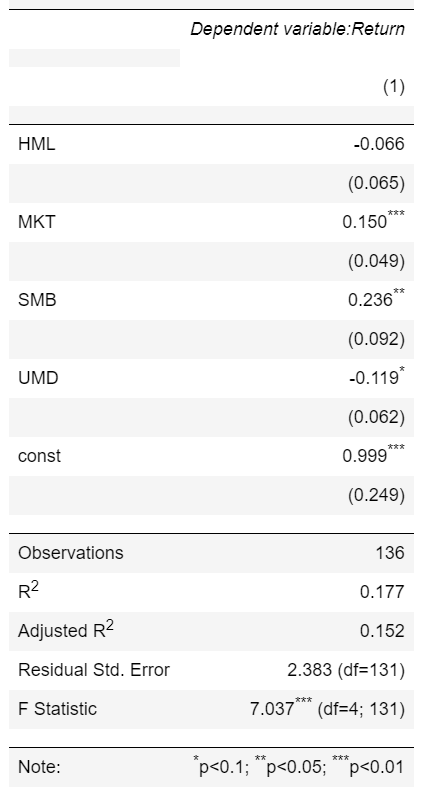

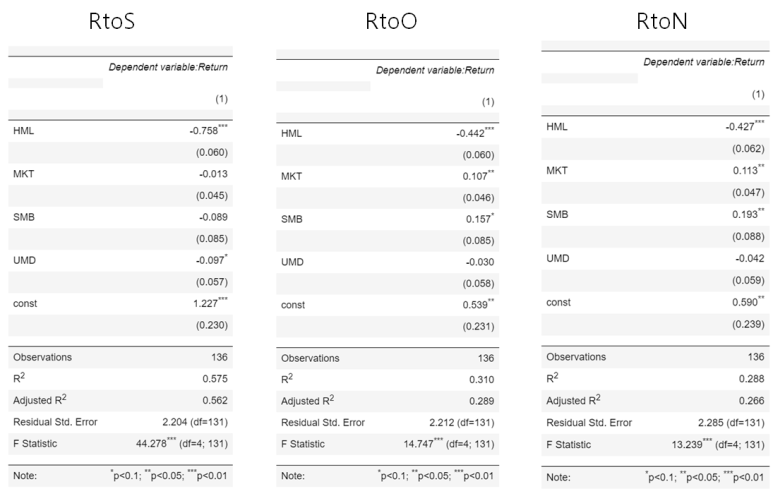

새로운 팩터로서의 성과를 검증해보기 위해, 파마-프렌치 3모형에 모멘텀 (Up-Minus-Down, UMD)를 추가한 카하트 4모형을 이용한 성과 검증 역시 진행해보았습니다.

* 파이썬 + 자체구축 한국 카하트-4모형 데이터 활용

* (PRR 상위 20% - 하위 20%) 롱-숏 포트폴리오 성과 기준

가치 지표에 해당하는 HML과의 관계는 약한 음의 관계를 가지는 것으로 보이며, 이는 곧 PRR이 전통적인 가치 지표와 반대 방향으로 움직이는 지표라는 것을 의미합니다. (유의하지는 않습니다)

또한, 소형주 지표에 해당하는 SMB와의 관계는 약한 양의 관계를 가지며, 이는 곧 소형주의 성과와 PRR이 어느정도 연관성이 있다는 것으로 보입니다.

시장과의 관계 역시 약하긴 하나 양의 관계를 가지며, 모멘텀과는 약한 음의 관계를 보입니다. 즉 모멘텀 주식들과는 반대 방향으로 움직이는 지표라는 것을 의미합니다.

그 외 이상의 지표로 설명되지 않는 계수 (const)가 제일 큰 계수 값 (0.999)을 가집니다. 즉 PRR은 기존 가치 / 사이즈 / 모멘텀으로 설명되지 않는 새로운 초과수익을 내는 지표일 가능성이 있다는 것을 의미합니다.

비슷한 원리로, 우리는 연구개발비를 활용한 다음과 같은 팩터들을 생각해볼 수 있습니다.

- RtoS: 연구개발비 / 매출액

- RtoO: 연구개발비 / 영업이익

- RtoN: 연구개발비 / 순이익

과연, 이상의 팩터들에 대한 성과는 어떠했을까요?

PRR과 동일한 방법으로 검증해봤습니다.

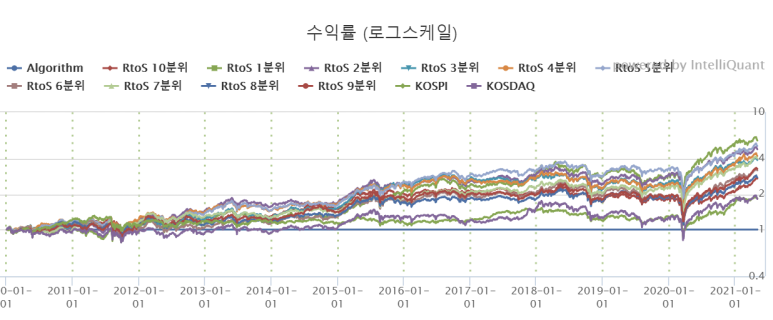

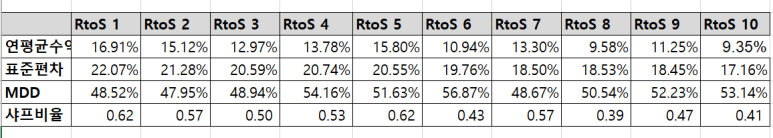

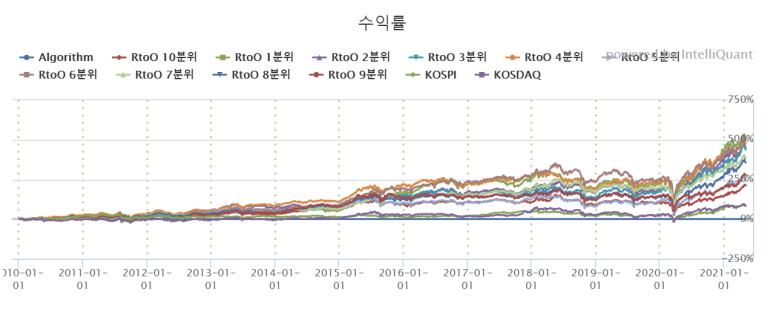

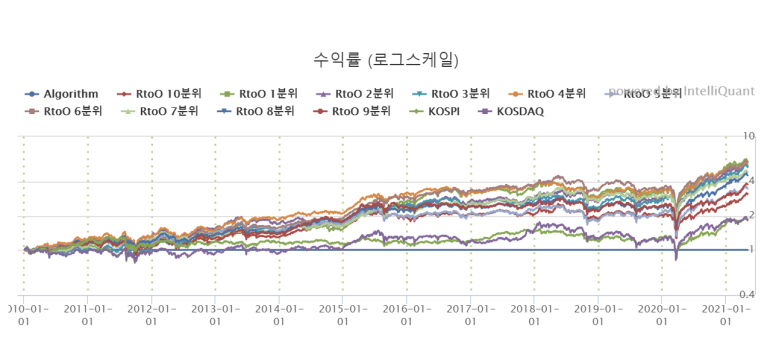

- RtoS

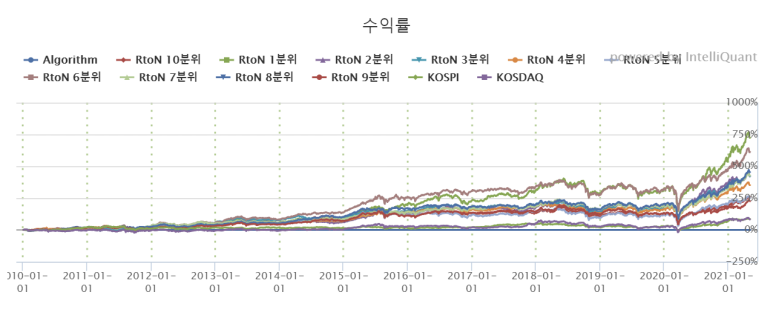

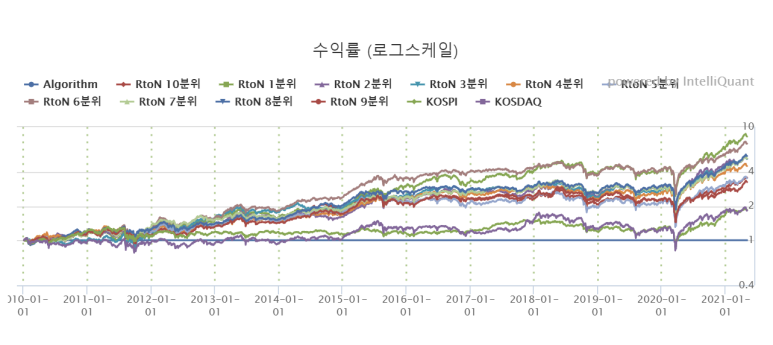

- RtoO

- RtoN

- 팩터 분석 결과 (RtoS, RtoO, RtoN)

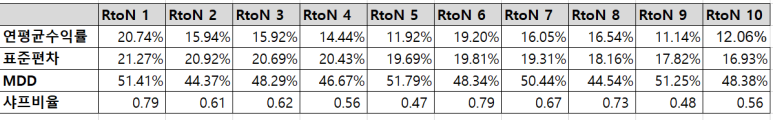

RtoS, RtoO, RtoN 모두 상위 분위가 하위 분위보다 높은 성과를 거두는 모습을 확인할 수 있었고,

팩터 분석 결과에서도 기존 팩터와 연관이 없는 상수 계수가 높은 모습을 보입니다.

공통적으로 모두 가치 지표에 해당하는 HML과 음의 관계를 보이는 것을 확인할 수 있는데, 가치주와 반대되는 수익을 보일 것으로 예상됩니다.

결론

본 글에서는 연구개발비와 관련된 팩터들의 한국 주식 시장에서 성과를 검증해보았습니다.

본문에서도 언급했듯이 연구개발비라는 지표 자체가 투자자 분들께 생소한 지표일 것이고, 많은 연구가 이루어지지 않은 지표이지만 데이터 관점에서 분석해보았을때, 팩터로써 활용할 여지가 분명히 있는 지표로 보입니다.

추후 글에서는 연구개발비 팩터들을 다른 팩터와 결합한 멀티 팩터 전략에 대한 연구에 대한 글을 작성하여 올려보도록 하겠습니다.